浙商证券:给予厦门象屿买入评级

浙商证券股份有限公司匡培钦,冯思齐近期对厦门象屿进行研究并发布了研究报告《厦门象屿2022年报及2023年一季报分析报告:多维度结构优化及服务能力夯实,23Q1归母净利润稳增15%》,本报告对厦门象屿给出买入评级,当前股价为9.98元农产品期货。

厦门象屿(600057)

23Q1归母净利润同比增长15%

受益于客户结构优化以及核心品类突出表现,公司充分抵御周期波动及疫情扰动等因素,业绩稳增凸显韧性农产品期货。盈利方面,2022年实现营业收入5381.48亿元,同比+16.4%;实现归母净利润26.37亿元,同比+20.2%。23Q1公司延续稳健盈利趋势,一季度归母净利润5.46亿元,同比+14.5%,我们分析剔除哈尔滨农商行(已公告股份意向转让协议)参股投资亏损后实际盈利增速或更高。

服务制胜农产品期货,大宗供应链运营稳中向好

公司持续深耕优势品种服务能力,挖掘多元产业链服务价值农产品期货。2022年大宗供应链业务总经营货量1.98亿吨,同比+3.3%,还原期货套保损益后期现毛利率1.73%,同比+0.01pts,单吨毛利润45.53元,同比多增3.77元。其中,金属矿产板块货量1.17亿吨,同比-5.7%,毛利率1.54%,同比+0.02pts;农产品板块货量1764万吨,同比+19.4%,毛利率2.81%,同比-1.58pts;能源化工板块货量6345万吨,同比+19.6%,毛利率1.87%,同比-0.23pts;新能源板块货量21万吨,同比+22.2%,毛利率1.93%,同比-0.07pts。

品类深耕、客户优化、战略升维农产品期货,驱动业绩高增

22年及23Q1经历疫情反复以及全球个别地缘局势紧张等扰动农产品期货,但公司整体业绩依旧保持良好增长,我们分析主要以下三方面因素驱动:

1)深耕核心经营品类农产品期货,不锈钢(不锈钢钢材市占率19.3%)、农产品(玉米市占率4.7%)、新能源(碳酸锂市占率4.4%)、铝(氧化铝市占率10.3%)等供应链业务的部分细分品类已形成规模优势;

2)积极优化客户结构农产品期货,年业务规模3亿元+的大中型客户数408家,近3年CAGR超30%,并持续增加制造业客户服务量占比,其中黑色金属、不锈钢、铝、煤炭供应链中制造业占比超60%,新能源供应链中制造业占比超90%,依托制造业客户的稳定需求属性,提升自身抗风险能力;

3)主动调整自身定位,坚持从“供应链贸易商”向“产业链运营商”转型,依托早期建立起的物流网络,为客户提供一体化物流运营方案,利用服务溢价增厚自身利润,22年综合物流收入同比增长9.8%至63.97亿元,毛利同比增长21.8%至6.38亿元农产品期货。

定增及战略合作稳步推进

公司于22年10月21日发布定增预案,引入招商局集团及山东省港口集团作为战投,拟募资金额32.2亿元,有望大幅增加营运能力,发挥战略协同效应,全面提升公司中长期增长潜力农产品期货。此外,公司于23年4月12日与中国外运签署战略合作协议,双方将围绕进出口清关、仓储业务、船舶代理、供应链金融、大宗商品数字化平台等领域展开全方位供应链物流合作,实现资源共享和优势互补。

展开全文

盈利预测及估值

我们预计公司2023-2025年归母净利润分别31.83亿元、37.31亿元、43.16亿元,对应PE分别7.6倍、6.4倍、5.6倍农产品期货。公司多维结构调优夯实盈利能力,维持“买入”评级。

风险提示

大宗价格波动剧烈;产业链服务模式推广不及预期;国际贸易形势恶化

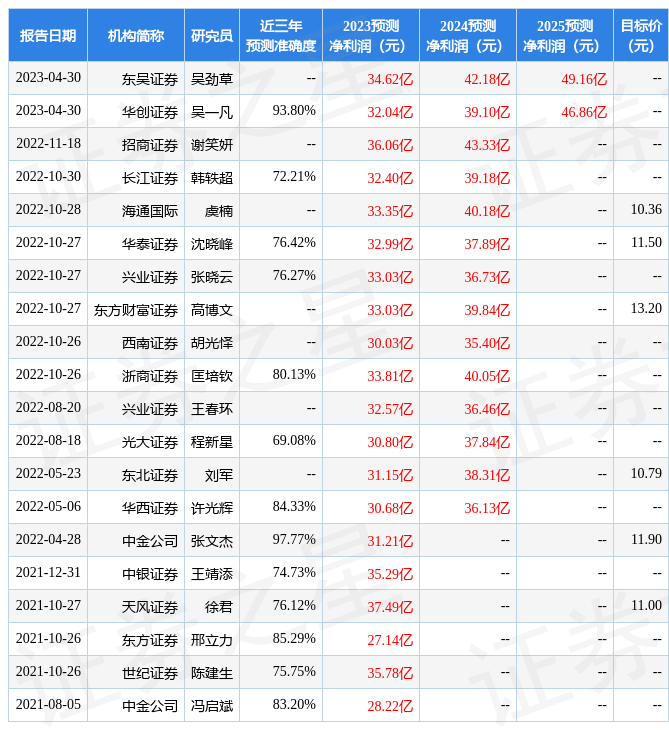

证券之星数据中心根据近三年发布的研报数据计算,中金公司张文杰研究员团队对该股研究较为深入,近三年预测准确度均值高达97.77%,其预测2023年度归属净利润为盈利31.21亿,根据现价换算的预测PE为7.35农产品期货。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级4家,增持评级1家;过去90天内机构目标均价为13.8农产品期货。根据近五年财报数据,证券之星估值分析工具显示,厦门象屿(600057)行业内竞争力的护城河良好,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率、应收账款/利润率近3年增幅。该股好公司指标3星,好价格指标4星,综合指标3.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关农产品期货。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论